Le guide de l’investisseur débutant

Publié par Valentin le

Le guide de l’investisseur débutant

La finance est une forme de pouvoir. Mais l’éducation financière est plus puissante encore. L’argent va et vient, mais si on vous enseigne le fonctionnement de l’argent, vous acquérez du pouvoir face à l’argent et vous pouvez alors commencer à créer de la richesse.

Robert Kiyosaki

Connaitre la finance et l’investissement représente un atout considérable dans la société. Avec la démocratisation du savoir et la multiplication des ressources, l’éducation financière est désormais à la portée de tous.

Néanmoins, il n’est pas toujours évident de savoir comment et par où commencer.

Cet article s’adresse justement aux personnes inexpérimentées souhaitant améliorer leurs finances personnelles, mieux comprendre les mécanismes de l’enrichissement et acquérir les bases nécessaires pour investir dans divers domaines tels que la Bourse, l’immobilier ou encore les cryptomonnaies.

Il est important de préciser que le contenu de cet article est uniquement à des fins éducatives et ne constitue en rien une science exacte. L’investisseur est encouragé à faire ses propres recherches. Sagesse & Finance ne pourra être tenu responsable en cas de perte en capital.

Table des matières

#1 Pourquoi s'éduquer financièrement ?

Il n’est pas toujours évident de trouver le temps, l’argent et la motivation pour s’éduquer financièrement. Cependant, les bienfaits qui en résultent justifient largement l’effort. Cette partie énumère 6 des nombreux bénéfices liés à une bonne gestion financière.

Bénéfice #1: être un bon intendant

Celui qui est fidèle dans les petites choses l’est aussi dans les grandes, et celui qui est malhonnête dans les petites choses l’est aussi dans les grandes. Si donc vous n’avez pas été fidèles dans les richesses injustes, qui vous confiera les biens véritables ?

Luc 16 : 10-11

Dans le milieu chrétien francophone, les enseignements traitant de la gestion des finances sont rares, voire inexistants. Pourtant, la manière dont le croyant administre et utilise ses richesses n’est pas sans importance aux yeux de Dieu.

La Bible comporte d’ailleurs plus de 2000 versets traitants directement ou indirectement d’argent, et pas moins de 40% des paraboles de Jésus y font également référence. Le sujet est donc loin d’être anecdotique.

Le disciple de Christ doit garder à l’esprit que tout appartient au Créateur et qu’il devra rendre des comptes sur la gestion des ressources qui lui auront été confiées ici-bas, comme souligné dans la parabole des talents.

Par conséquent, le chrétien a tout intérêt à s’éduquer financièrement. Il pourra alors assurer une stabilité financière à son foyer, dégager du temps pour servir et surtout participer à l’avancée du Royaume avec ses biens.

Par ailleurs, il est certain que si une part non négligeable de chrétiens décide de s’éduquer financièrement, surviendrait alors une explosion de fonds à destination des églises locales, des projets missionnaires ou encore des implantations.

En plus de profiter à l’avancée du Royaume et aux autres, la générosité apporte également beaucoup de bienfaits à celui qui donne, comme de la joie, une satisfaction personnelle de servir son prochain, une croissance spirituelle ou encore des trésors célestes. Le don permet aussi de briser le pouvoir que l’argent peut si facilement exercer sur l’individu.

En tout, je vous ai montré qu’il faut travailler ainsi pour soutenir les faibles et se rappeler les paroles du Seigneur Jésus, puisqu’il a lui-même dit: ‘Il y a plus de bonheur à donner qu’à recevoir.’»

Actes 20:35

Bénéfice #2: être en mesure de faire face aux imprévus financiers

La vie est pleine d’incertitudes, et cela concerne également les finances. Certains imprévus peuvent avoir des conséquences désastreuses comme une perte d’emploi, des réparations non planifiées, une crise financière…

Rien de mieux que l’éducation financière pour s’en protéger. Connaître le fonctionnement de l’argent, mettre en place un fond d’urgence et posséder plusieurs sources de revenus permettent en effet d’être plus résilient face aléas de la vie, mais aussi d’éviter l’endettement et de dormir tranquille.

Bénéfice #3: préparer l’avenir

En définissant une stratégie et des objectifs longs-termes, la personne éduquée financièrement sera en mesure de financer ses projets de vie, d’anticiper les grosses dépenses futures (études des enfants, paiement de la résidence principale) et préparer ses vieux jours.

Soit dit en passant, la retraite n’est pas un sujet à prendre à la légère. De nombreux pays étant confrontés à un vieillissement de la population, s’occuper soi-même de sa retraite est devenu une nécessité.

Avec moins de contribuables en âge de travailler et plus de retraités, les pensions versées risquent de devenir dérisoires dans les prochaines décennies. D’où la logique de ne pas compter sur l’état pour ses vieux jours, mais d’être proactifs et de mettre en place d’autres sources de revenus.

Bénéfice #4: moins de stress et plus de liberté

Dès lors que les finances sont maîtrisées, les sujets d’inquiétude qui lui sont liés diminuent considérablement. La personne éclairée et préparée financièrement pourra faire face aux imprévus et aura planifié son avenir. Elle éprouvera ainsi une plus grande sérénité au quotidien.

En s’éduquant financièrement, l’individu aura également la capacité de mettre en place plusieurs sources de revenus alternatives, et ainsi d’être moins dépendant de son salaire. Il pourra alors dégager plus de temps pour lui, entreprendre ou mener à bien des projets qui lui tiennent à cœur.

Bénéfice #5: acquérir de nouvelles connaissances et de la discipline

En se formant, l’individu va acquérir des compétences précieuses, ainsi que de nouvelles connaissances qui lui permettront d’augmenter sa valeur et de développer de nombreuses habitudes bénéfiques pour sa vie.

Maîtriser des sujets tels que la budgétisation, l’épargne, l’emprunt, l’investissement, l’immobilier, les marchés financiers, l’économie, les cryptomonnaies ou encore le fonctionnement des intérêts composés, représente un atout certain dans cette société. Plusieurs compétences pourraient d’ailleurs être ajoutées sur le CV.

La bonne gestion des finances permet également de développer une discipline personnelle. Résister aux tentations des achats, s’imposer une ligne directrice et respecter certains principes obligent l’individu à faire des sacrifices quotidiens pour recevoir une récompense plus importante dans le futur.

Bénéfice #6: enseigner le fonctionnement de l’argent à ses enfants.

Inculquer de bonnes habitudes financières aux enfants dès le plus jeune âge est un élément crucial pour leurs réussites futures. Pourtant, ni l’école, ni la société ne le fait. Il est donc primordial que les parents se forment pour être en mesure de transmettre ce savoir.

Certes, l’argent n’est pas la chose la plus importante dans ce monde, mais il affecte énormément d’aspects de la vie tels que l’éducation, la santé, les projets, les opportunités, le niveau de vie… En l’enseignant aux enfants, les parents leur font en cadeau inestimable pour l’avenir.

J’ai fait mon premier investissement à onze ans. Je gâchais ma vie jusque-là.

Warren Buffet

#2 Comprendre les mécanismes de l’enrichissement

L’intelligence résout les problèmes et crée de la valeur. L’argent sans intelligence financière, c’est de l’argent qui va disparaitre.

Robert Kyosaki

Avant de commencer à investir, il est important de bien comprendre le fonctionnement de l’argent, ainsi que les mécanismes d’enrichissement. Cette partie contient six principes à savoir pour développer son intelligence financière et adopter un « mindset » d’investisseur.

Principe #1: comprendre l’indépendance financière

L’indépendance financière est la capacité d’un individu à s’émanciper du travail en profitant les bénéfices générés par des investissements. Dès lors que les revenus de son patrimoine surpassent ses dépenses mensuelles, il est considéré comme financièrement indépendant. L’argent n’est donc pas une fin en soi, mais plus un moyen d’atteindre la liberté.

D’après moi, chercher l’indépendance financière n’est pas incompatible avec les principes bibliques, à condition que les motivations soient bonnes. Si l’objectif du chrétien est de s’émanciper de son travail uniquement pour des raisons cupides, égoïstes ou oisives, alors il doit revoir ses priorités.

En revanche, s’il désire utiliser cette opportunité pour servir le Seigneur, passer davantage de temps en famille, assurer une sécurité de revenus pour le foyer ou encore entreprendre des projets alors les motivations semblent beaucoup plus louables.

Principe #2: vivre de manière frugale

« Méfiez-vous des petites dépenses ; une petite fuite peut faire sombre un grand navire. »

Benjamin Franklin

La société d’aujourd’hui incite en permanence à la consommation. Parmi les produits ou services achetés, beaucoup sont en réalité superflus et diminuent la capacité d’épargne de l’individu.

Adopter un mode de vie frugal et s’y tenir, est la pierre angulaire de la réussite financière. En vivant en dessous de ses moyens, et en budgétant ses dépenses, il devient possible de mettre de l’argent de côté, d’investir et de faire grossir son patrimoine.

L’investisseur intelligent résiste à la tentation de dépenser et se contente du nécessaire. Il ne porte pas de vêtements couteux, n’achètera pas le dernier smartphone, évitera de manger à l’extérieur et s’abstiendra de partir en voyage. Il sait que l’argent dépensé est perdu à tout jamais, qu’il devra retravailler, et donc utiliser de son temps précieux, pour en gagner à nouveau.

Principe #3: connaître la différence entre un passif et un actif

« Faites la différence entre un passif et un actif et achetez des actifs »

Robert Kiyosaki

Dans son livre Père riche Père pauvre, Robert Kiyosaki définit un passif comme l’ensemble des biens et services qui vous font perdre de l’argent (dépense alimentaire, logement, voiture, achat d’une télévision, loisir…) et un actif comme l’ensemble des biens et créances qui rapporte de l’argent (placements boursiers, obligations, immobilier locatif, cryptomonnaies…).

Ces termes sont propres à Robert Kiyosaki. Ils sont à différencier des termes « passif » et « actif » retrouvés dans un bilan comptable, mais aussi à distinguer d’un « revenu passif » (entrée d’argent qui est indépendante du temps ou de l’intensité du travail fourni) et d’un revenu actif (entrée d’argent demandant des efforts, e.g salariat).

Il est évident que le bon investisseur privilégiera les actifs au profit des passifs.

« Les riches achètent des actifs. Les pauvres n’ont que des dépenses. La classe moyenne achète des passifs qu’elle pense être des actifs. Les pauvres et la classe moyenne travaillent pour l’argent. Les riches font travailler l’argent pour eux. »

Robert Kiyosaki

Certains passifs peuvent devenir des actifs (et vice-versa) en fonction de leur utilisation. Par exemple, une voiture représente un coût important pour la majorité des particuliers, mais elle peut également rapporter de l’argent via des plateformes de car-sharing. Si les revenus dégagés sont supérieurs aux frais de votre voiture, cette dernière devient un actif car le bien rapporte de l’argent.

Il en va de même pour l’achat d’un bien immobilier. L’acheter pour en faire sa résidence principale en fait un passif, alors qu’en le transformant en bien locatif rentable, il devient potentiellement un actif.

Principe #4: comprendre la puissance de l’investissement et des intérêts composés

« Souviens-toi que l’argent est, par nature, générateur et prolifique. L’argent engendre l’argent, ses rejetons peuvent en engendrer davantage et ainsi de suite »

Benjamin Franklin

Épargner c’est bien, investir c’est mieux ! Laisser ses économies sur un compte courant, c’est se priver des revenus passifs et de la puissance des intérêts composés, mais aussi un bon moyen de perdre de l’argent à cause de l’inflation.

En effet, en raison de la politique de création monétaire des banques centrales, il y a toujours plus d’argent en circulation, ce qui diminue la valeur de cette dernière (dévaluation) et conduit à la hausse des prix (inflation).

Les intérêts composés correspondent aux intérêts qui sont réinvestis pour donner encore plus d’intérêts. Ce procédé permet d’accroître le capital et d’obtenir davantage de bénéfices lors du prochain versement. Il s’oppose aux intérêts simples qui, eux, ne sont pas réinvestis.

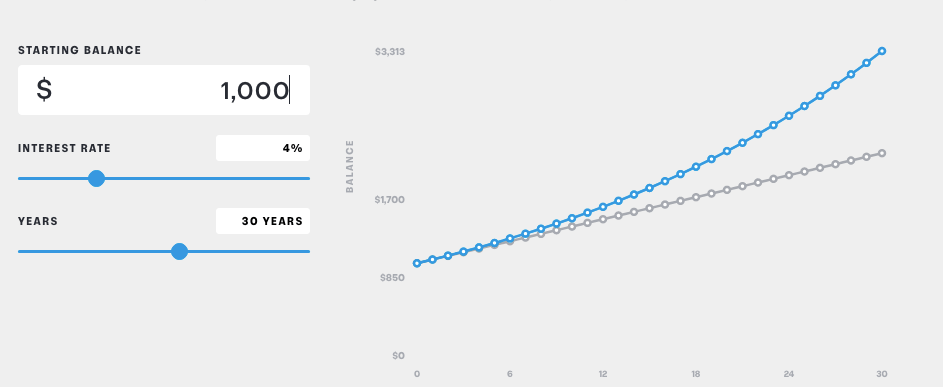

Par exemple, en investissant seulement 1000€ avec un rendement de 4% annuel, l’individu recevra des intérêts d’un montant de 40€. S’il décide de ne pas réinvestir ce gain, la somme versée sera toujours de 40€ l’année d’après (intérêts simples).

En revanche, si les 40 euros gagnés sont additionnés au capital de départ, il touchera alors 41,6€ l’année d’après (1040, x 0,04). S’il réitère l’opération, il touchera 43,26€ la 3e année, et ainsi de suite. La force des intérêts composés réside dans l’augmentation exponentielle des intérêts avec le temps.

Le simulateur d’intérêts composés de gerezmieuxvotreargent.ca est un excellent outil pour mieux comprendre leur fonctionnement et pouvoir évaluer l’évolution de son capital.

Principe #5: apprendre toute sa vie

« Si l’argent est votre espoir d’indépendance, vous ne l’aurez jamais. La seule vraie sécurité qu’un homme aura dans ce monde est une réserve de connaissances, d’expérience et de capacité. »

Henry Ford

L’individu a désormais l’obligation de se former continuellement s’il veut rester performant dans un environnement en constante évolution. Une soif insatiable de nouvelles connaissances, couplée à une discipline de fer, garantit un avantage certain dans la société moderne actuelle.

Pourtant, rares sont les personnes à continuer d’apprendre une fois leurs études terminées. Cette situation est d’autant plus triste que le savoir est désormais aisément accessible grâce aux nombreuses ressources disponibles aujourd’hui (formations en ligne, Youtube, blogs, livres, podcasts …).

De cette manière, l’investisseur malin veillera à se former continuellement, afin de développer de nouvelles compétences, d’acquérir de meilleures connaissances financières, et augmenter ses rendements.

Principe #6: prendre des risques

“Le plus grand risque est de ne prendre aucun risque… Dans un monde qui évolue très rapidement, la seule stratégie qui échoue est de ne pas prendre de risques.”

Mark Zuckerberg

En finance, le rendement d’un actif est hautement dépendant du risque qu’il représente. Toute rentabilité élevée s’accompagne d’un risque important, et tout placement sûr est assorti d’un rendement faible. Pour gagner, il faut donc prendre des risques.

L’objectif n’est pas tellement de se mettre en danger avec des investissements sans fondement logique, mais plutôt d’être audacieux et réfléchi à la fois.

Par ailleurs, même si les placements comportent des risques (perte en capital, illiquidité…), ne rien faire serait encore plus dangereux, notamment dans un contexte de forte inflation.

Même avec des placements dits « sûrs », il existe un risque : la banque de dépôt peut faire faillite, le coffre-fort personnel peut être cambriolé, une dévaluation brutale de la monnaie peut survenir.

#3 Les prérequis avant d'investir

Prérequis #1: connaitre sa capacité d’épargne

« Le chemin vers la richesse pourrait se résumer en deux mots : travaille et frugalité. »

Benjamin Franklin

L’épargne est la pierre angulaire de l’enrichissement. Plus une personne sera en mesure d’épargner, plus elle pourra investir et dégager de nouvelles sources de revenus. Pour augmenter son épargne, l’individu a deux possibilités : augmenter ses revenus et diminuer son niveau de vie.

La capacité d’épargne est ainsi un excellent indicateur d’enrichissement. Elle se mesure en faisant la différence entre les revenus et les dépenses. Une capacité d’épargne négative signifie que le foyer vit au-dessus de ses moyens, tandis qu’un résultat positif indique qu’il est possible d’épargner ou d’investir.

Ainsi, l’objectif de l’investisseur malin est de constamment s’efforcer à l’augmenter.

Pour calculer sa capacité d’épargne, il suffit de prendre une feuille de papier, lister d’un côté l’ensemble des revenus mensuels, et de l’autre, l’ensemble des dépenses mensuelles du foyer, en s’aidant notamment de l’historique de son compte bancaire. Une fois cette étape réalisée, il ne reste plus qu’à faire la différence entre le total des revenus et le total des dépenses.

Prérequis #2: baisser son niveau de vie

« Celui qui achète ce dont il n’a pas besoin, se vole lui-même. »

Proverbe Suédois

Comme expliqué précédemment, l’investisseur doit adopter un mode de vie frugale s’il veut acquérir davantage d’actifs. À cette fin, il devra réduire considérablement ses dépenses et mettre en place un budget pour éviter tout écart.

Pour baisser son niveau de vie, il est recommandé de supprimer, dans la mesure du possible, les dépenses superflus (vacances, loisirs, restaurants, shopping, abonnements…) et d’optimiser celles qui sont nécessaires, comme par exemple :

- Changer d’opérateur téléphonique/internet

- Optimiser ses déclarations de revenus

- Passer à une banque en ligne

- Trouver un logement moins cher

- Prendre les premiers prix aux supermarchés

Une fois les dépenses abaissées, il est essentiel de maintenir ce niveau de vie. Le budget est un excellent outil pour y arriver. Il permet surtout de limiter les excès et de choisir précisément la manière dont l’argent est employé.

Le principe d’un budget est simple : regrouper les dépenses en plusieurs catégories (courses, factures, loisirs…), et définir, pour chacune, une limite à ne pas dépasser.

Pour plus de détails sur la mise en place d’un budget : Mettre en place un budget efficace !

Prérequis #3: mettre en place un fonds d’urgence

« Un fonds d’urgence transforme une crise en un petit souci. Dès lors que j’ai mis en place un fonds d’urgence, j’ai arrêté d’avoir des urgences. »

Dave Ramsey

Après la réduction des dépenses et la réalisation d’un budget, la prochaine étape consiste à mettre en place un fonds d’urgence.

Ce dernier correspond à un matelas de sécurité d’une valeur de 3 à 6 mois de dépenses environ, et dont l’objectif est de se protéger en cas d’imprévu (perte d’emploi, problèmes de santé, travaux, réparations, dépenses surprises…).

Être en mesure de répondre à tout type d’imprévus financiers présente l’avantage de garantir une certaine tranquillité dans le foyer.

Il est par ailleurs judicieux de le remplir complètement avant d’investir, ainsi que d’utiliser un compte bancaire lui étant dédié pour s’assurer que l’argent ne soit pas utilisé pour les dépenses courantes, mais uniquement en cas d’urgence.

Prérequis #4: définir une stratégie en fonction de son âge

Cette partie contient des conseils sur la stratégie d’investissement à adopter en fonction de son âge. En effet, l’horizon de placement diminuant avec les années, il est nécessaire d’adapter ses plans en conséquence.

- Avant 30 ans : investir de manière agressive et prendre des risques !

Peu importe l’âge de leur premier placement, tous les investisseurs diront qu’ils auraient aimé investir avant. Investir jeune, voire très jeune représente un cadeau inestimable pour les prochaines décennies.

À cet âge, les responsabilités sont faibles et il sera toujours possible de se refaire, c’est le moment de prendre des risques importants. De plus, investir tôt permet de maximiser les intérêts composés à travers une période d’investissement long-terme.

Il est vrai que la vingtaine est rarement une période d’abondance financière. La situation professionnelle n’est pas encore établie et il est très difficile de mettre de côté.

Néanmoins, durant cette période de la vie, l’individu a beaucoup de temps libre, qu’il peut mettre à profit pour dégager des revenus supplémentaires (emploi étudiant, création d’un petit business …).

Le jeune investisseur peut se permettre d’ajouter une part conséquente de son portefeuille dans des investissements à risque. Un exemple pourrait être d’allouer 10% de son capital sur un livret A ou en Assurance-vie, 30% en immobilier, 30% en Bourse (actions, ETFs …) et 30% en cryptomonnaies.

- Entre 30 et 50 ans : continuer à faire grossir son capital à travers des investissements plus standards

Aux alentours des 30 ans, même si la situation professionnelle est généralement plus stable, de nouvelles « problématiques » et responsabilités entrent en jeu, notamment l’arrivée des enfants.

Ce changement de paradigme implique de diminuer les investissements très risqués, afin de se concentrer sur des placements plus standard tels que la Bourse ou l’immobilier locatif.

- Après 50 ans : continuer à investir, sécuriser son patrimoine et préparer sa succession.

Contrairement aux idées reçues, il est tout à fait pertinent d’investir après 50 ans. Quand bien même des dépenses peuvent rogner sur les revenus, comme les frais de scolarité des enfants, les ménages ont souvent moins de contraintes financières et de responsabilités qu’auparavant. Par conséquent, il est possible de garder la même stratégie que durant la période 30-50 ans.

Néanmoins, l’horizon de placement n’est plus aussi important que dans le passé. L’investisseur doit songer à sécuriser son capital pour sa retraite et préparer la transmission de son patrimoine.

Cette étape consiste notamment à progressivement liquider les positions dites « risqués » et de transférer l’argent vers des placements plus sécurisés, plus avantageux sur la fiscalité successorale, mais malheureusement moins rémunérateurs.

#4 Investir en Bourse

Les marchés financiers ont très mauvaise réputation. Les causes racines de cette haine sont multiples : crises, scandales, manipulations des cours, abus, excès, spéculation en tous genres…

Certains faits sont effectivement condamnables, mais il serait malhonnête de discréditer l’ensemble de l’écosystème financier pour des problèmes localisés, impliquant des responsabilités individuelles.

L’objectif des marchés est avant tout de financer l’économie, tout en permettant aux investisseurs de placer leur épargne et de profiter de la croissance des entreprises. Ils favorisent indirectement la création de richesses, la multiplication des échanges et suscitent l’innovation.

De plus, il existe une croyance erronée selon laquelle la Bourse serait réservée aux professionnelles de la Finance. En vérité, son fonctionnement est d’une extrême simplicité. Quelques heures d’apprentissage suffisent pour comprendre les bases et commencer à investir. Avec un peu de bon sens, un enfant de 10 ans serait tout à fait capable de réaliser d’excellents investissements boursiers.

Cette partie contient 9 principes à respecter pour réussir son investissement en Bourse.

Principe #1: bien comprendre la Bourse et les actions

La Bourse est un « lieu » où des vendeurs et des acheteurs s’échangent divers produits financiers (actions, obligations, produits dérivés) et où le prix est déterminé par l’offre et la demande.

Une action représente un titre de propriété correspondant à une part d’entreprise. Les dirigeants d’une société peuvent être amenés à ouvrir leur capital en vendant leurs actions afin de récolter de l’argent et financer de nouveaux projets.

Pour le particulier, l’achat d’actions est un moyen de profiter de la réussite des entreprises et de faire fructifier ses économies. Il y a deux manières de gagner de l’argent en Bourse :

- Revendre l’action et réaliser une plus-value (prix de vente > prix d’acquisition)

- Conserver l’action et percevoir des dividendes de manière régulière. Les dividendes étant une part des profits réalisés par l’entreprise et reversés aux actionnaires.

Principe #2 : Bien distinguer l’investissement en Bourse du trading

« À la Bourse, deux choix s’offrent à vous : vous enrichir lentement ou vous appauvrir rapidement. »

Benjamin Graham

Beaucoup de personnes ne font aucune distinction entre l’investissement en Bourse et le trading. Ce sont pourtant deux approches bien différentes, qui ne s’adressent pas aux mêmes profils.

L’investissement en Bourse est la stratégie recommandée. Elle permet aux particuliers de profiter des bonnes performances des entreprises en adoptant une stratégie long terme. Elle consiste à conserver des titres financiers (actions, ETF, fonds commun de placement) sur plusieurs années afin de faire grossir son capital et profiter des intérêts composés.

Le long terme permet de s’affranchir de la volatilité présente sur le court terme, ce qui limite le risque et donc le stress. Un autre avantage est qu’il n’est pas nécessaire de consacrer beaucoup de temps à la gestion de ses actifs : quelques minutes par mois peuvent suffire. La gestion est dite « passive ». Cette méthode demande toutefois de la patience puisqu’il faut généralement attendre plusieurs années avant de voir des gains significatifs.

Au lieu de faire des pronostics avec de l’analyse graphique, l’investisseur en Bourse va plutôt privilégier l’analyse fondamentale qui consiste à étudier la santé financière d’une entreprise et son marché. L’objectif est de placer son argent dans des sociétés solides, qui existeront toujours dans 10 ans, et qui verseront chaque année de bons dividendes.

L’investisseur peut également choisir de diversifier ses placements avec des ETF ou des fonds communs de placements.

Le trading, en revanche, consiste à acheter et revendre des produits financiers (actions, Forex, matières premières, …) sur une courte période afin de réaliser des plus-values. Il demande une forte implication de l’individu, que ce soit en temps ou en énergie. La gestion est dite « active » et s’adresse davantage aux personnes ayant de l’expérience et une connaissance approfondie des marchés financiers.

Le principal avantage du trading est qu’il permet de gagner rapidement de l’argent. Néanmoins, la forte volatilité des marchés et les effets de levier représentent un risque majeur pour le capital investi et davantage de stress pour le trader. Cette approche n’est pas recommandée pour les investisseurs prudents.

Pour résumer, on peut grossièrement dire que l’investissement en Bourse s’adresse davantage aux personnes qui souhaitent placer et faire fructifier leur argent sur le moyen/long-terme, tandis que trading correspond plus à un « métier » pour les spéculateurs qui cherchent à générer des profits à court terme.

Principe #3 : acheter des actions à dividende

En achetant une action, l’individu devient propriétaire d’une partie de l’entreprise en question. Cette dernière peut, en fonction de sa politique, choisir de donner une part de ses bénéfices aux actionnaires, sous forme de dividendes.

Posséder des actions à dividende et les conserver sur le long terme permet de percevoir des gains réguliers, qu’il est ensuite possible de réinvestir afin d’augmenter la somme du prochain versement. Le capital augmentera alors de manière exponentielle. C’est tout l’intérêt d’investir dans les actions à dividende. (Cf. intérêts composés)

En 2018, un article sur le Revenu mettait en avant la surperformance des actions à dividende ces 30 dernières années par rapport aux autres investissements classiques :

« Entre 1988 et 2018, les actions avec dividendes ont gagné 1352%, l’immobilier à Paris 402%, l’assurance vie en euros 370%, l’or 179%, le Livret A 135%. Inflation sur la période : + 67%. Conclusion : les actions font mieux que tous les autres placements. »

Christian Fontaine – Le Revenu (2018)

Principe #4 : sélectionner des entreprises solides, simples et ennuyeuses

« Investissez dans une action que vous seriez à l’aise de posséder, même sans possibilité de connaitre son cours quotidien. »

Benjamin Graham

L’investisseur intelligent évite au maximum la spéculation. Les entreprises émergentes ou à la mode ne l’intéressent pas. Il privilégiera celles qui sont dites « ennuyeuses », qui étaient présentes il y a 20 ans, qui existeront toujours dans 20 ans, avec un chiffre d’affaire important et stable.

Ces sociétés ont démontré par le passé une stabilité de leurs bénéfices, de leurs dividendes ainsi que de leur cash-flow. Elles doivent également montrer qu’elles pourront maintenir cette constance à l’avenir. Le prix de leur action est peu volatile et subit rarement les excès du marché

Il s’agit généralement d’entreprises actives dans des marchés partiellement protégés comme l’industrie des biens de consommation, la santé, les branches de l’énergie, le luxe … ou occupant une position dominante sur leur segment de marché.

Des exemples d’entreprises ennuyeuses de ce type pourraient être : Macdonald, Procter & Gamble, Johnson & Johnson, Total Energies, LVMH, L’Oréal, Air Liquide, Nestlé, Roche, Coca-Cola company…

Il est toutefois possible d’acheter des entreprises à la mode ou à fort potentiel (Netflix, Tesla, Meta, Palantir…) mais elles doivent respecter les fondamentaux et représenter une part minoritaire dans le portefeuille de l’investisseur.

Principe #5 : conserver les actions à dividendes sur une longue période.

« Rappelez-vous que le marché boursier est un maniaco-dépressif ! »

Warren Buffett

Adopter une stratégie boursière long terme implique de conserver ses actions sur plusieurs années, voire sur plusieurs décennies. L’investisseur n’a que faire des fluctuations du marché sur le court terme car il sait que la qualité de l’entreprise aura le dernier mot sur le long terme.

Il est essentiel de comprendre que le prix d’une action est souvent décorélé de la valeur intrinsèque (ou réelle) de l’entreprise. Les variations périodiques sur les marchés sont davantage liées à des facteurs émotionnels que rationnels.

La peur et l’euphorie généralisées décident si la tendance est baissière ou haussière sur les marchés. En investissant sur le long terme, l’investisseur regarde les fondamentaux des sociétés et devient imperméable aux effets d’annonces, aux crises, aux corrections, aux effets de mode, à l’environnement médiatique…

Cette approche offre une certaine sérénité à l’investisseur qui n’est ainsi pas tenu de surveiller quotidiennement le cours de Bourse. Les baisses occasionnelles du marché offrent néanmoins de bonnes opportunités puisque le prix des bonnes actions chute en deçà de leur valeur réelle. C’est une période de solde.

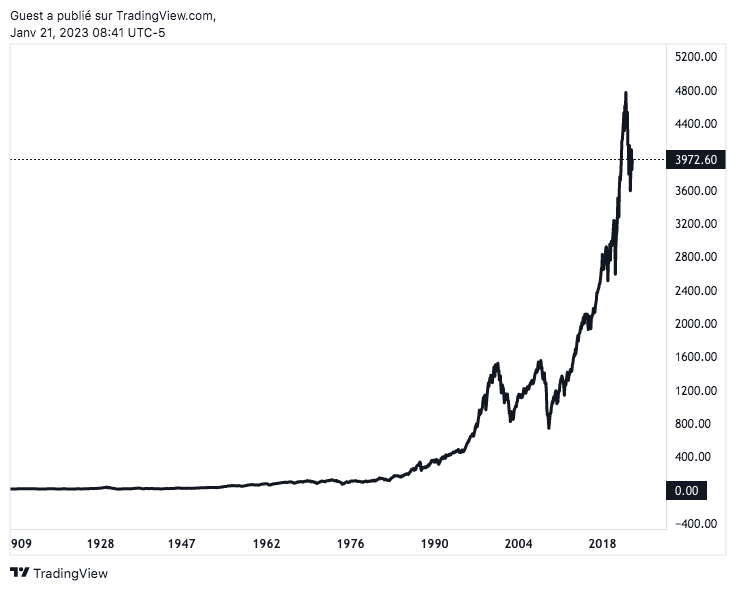

Par ailleurs, malgré des chutes régulières, la bourse est toujours haussière sur le long terme. Cette tendance n’est pas toujours visible sur des périodes de 3-5 ans, où les marchés actions peuvent effectivement connaître plusieurs cycles de baisses, entraînant de facto un risque de pertes. Mais, dès lors que la période d’analyse est allongée à une décennie, les baisses tendent à se raréfier fortement.

Principe #6 : bien regarder les dividendes versés

Le bon investisseur ne se soucie guerre du marché boursier. Il fait attention aux rendements en dividendes et aux résultats d’exploitation de ses entreprises.

Benjamin Graham

Investir dans une action demande de s’intéresser à sa politique en matière de dividendes.

La première étape consiste à savoir si l’entreprise verse un dividende ou non, car toutes les entreprises qui réalisent un bénéfice ne distribuent pas automatiquement un dividende à leurs actionnaires.

Tout dépend de leur maturité et de leur stratégie. Celles qui sont en expansion peuvent en effet choisir de réinvestir leurs gains pour encourager le développement de la structure.

L’étape suivante correspond à l’analyse du rendement de l’action. Ce dernier représente le rapport, exprimé en pourcentage, entre le dividende et le cours de Bourse à un instant donné.

Une action valant 200€ et offrant de 8€ de dividendes au cours d’une année aura un rendement de 4%. À mon sens, il est préférable d’acheter une action avec un rendement minimum de 3% pour une que le capital augmente à une vitesse correcte.

Il faut également se méfier des rendements trop élevés, car cela peut signifier que l’entreprise ne sera pas régulière dans le versement du dividende.

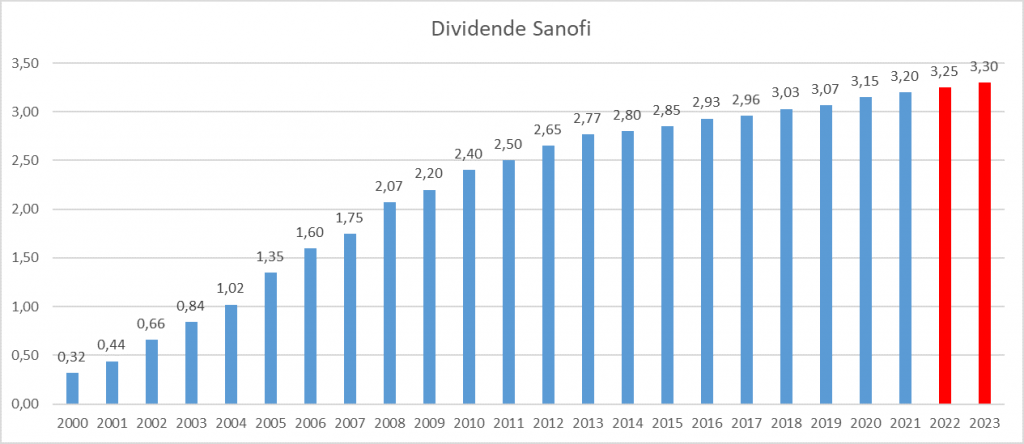

La troisième étape consiste à vérifier si l’entreprise a mené une politique de dividende progressive, se caractérisant par une augmentation systématique du montant de ce dernier au cours des dernières années.

Cette stratégie d’entreprise a pour objectif de fidéliser les actionnaires sur le long terme, limitant la volatilité, et donc le prix de l’action. Elle est extrêmement populaire parmi les investisseurs, puisqu’elle garantit un dividende plus élevés chaque année, indépendamment de la performance de l’entreprise.

Aux États-Unis, les entreprises ayant systématiquement augmenté leurs dividendes au cours des 25 dernières années, ont gagné le nom de « Dividend aristocrates » (les aristocrates du dividende), et celles qui l’ont augmentées pendant plus de 50 ans sont appelées les « Dividend kings » (les rois du dividende).

Ainsi, l’entreprise doit avoir augmenté son dividende sans interruption pendant au moins 10 années. Une non-augmentation ou une baisse du versement peut être tolérée uniquement lors des années avec des crises majeures (subprimes en 2008, covid …).

Principe #7 : diversifier son portefeuille long terme avec d’autres types d’actifs

Les actions à dividende représentent une stratégie intéressante et devraient constituer la part majoritaire d’un portefeuille Boursier. Toutefois, il peut également être pertinent de s’intéresser à d’autres types d’actifs financiers comme les actions d’entreprise en croissance ou les ETF.

- Actions d’entreprises en croissance

L’investissement en croissance est généralement considéré comme la partie « offensive » d’un portefeuille d’investissement. Cette approche consiste essentiellement à investir dans des sociétés à forte croissance et avec de bonnes perspectives à l’avenir.

L’objectif est de parier uniquement sur l’augmentation du prix de l’action pour faire grimper son capital.

Les entreprises en croissance ne versent, pour la plupart, pas de dividendes. Elles réinvestissent l’intégralité de leurs bénéfices dans des projets de croissance qui permettront à termes d’augmenter la valorisation de l’entreprise.

- Les ETF

Les ETF (exchange traded funds), également appelés « trackers », sont des fonds négociés en bourse répliquant la performance d’un indice (CAC40, S&P500, NASDAQ) ou d’une matière première telle que le pétrole par exemple … Ils sont composés de plusieurs centaines de titres limitant ainsi le risque pour les investisseurs.

Contrairement aux fonds traditionnels (SICAV, OPCVM et FCP), l’objectif des ETFs n’est pas de battre le marché, mais simplement de suivre son évolution. Un ETF répliquant le S&P500 sera composé d’un panier d’actions correspondant aux 500 entreprises américaines ayant la plus grosse capitalisation Boursière.

Dès qu’une entreprise sort du classement et qu’une autre y entre, l’ETF va automatiquement revendre et acheter les entreprises en question afin de suivre fidèlement l’indice. Pour information, le S&P500 a, en moyenne, augmenté de 9,5% par an depuis 1927.

L’indice suivant simplement le marché, il n’est pas nécessaire d’avoir des personnes physiques pour la réallocation et le suivi. Des algorithmes suffisent. Ce fonctionnement dit « passif » offre des frais de gestion très faible (en moyenne 0.4 % par an contre 2 % pour une gestion active).

Principe #8: s’intéresser à l’imposition du pays

La fiscalité et les règlements varient selon les pays et peuvent grandement influencer la stratégie boursière de l’investisseur. Dans certaines circonstances, la stratégie à dividende est fiscalement plus intéressante, tandis que dans d’autres, la stratégie de croissance sera préférable.

Le choix dépend notamment de la fiscalité sur le versement des dividendes et sur l’imposition des plus-values lors de la revente des titres financiers.

En France, le PEA et le compte-titres sont deux comptes qui permettent d’acheter et de vendre des titres financiers.

Le PEA présente un avantage fiscal extrêmement intéressant, notamment pour le réinvestissement des dividendes. En contrepartie, le détenteur du PEA ne pourra investir que dans des actions européennes, même s’il existe des moyens indirects pour acheter des titres provenant du monde entier avec ce compte.

Le compte-titres ne présente aucune restriction géographique et permet d’investir dans tous types de titres financiers : actions, obligations, produits dérivés et beaucoup d’autres. L’imposition est toutefois plus défavorable pour les dividendes. Il est préférable de l’utiliser pour une stratégie de croissance.

Principe #9: bien choisir son courtier

Une autre décision capitale concerne le choix du courtier en ligne (ou broker). Ce dernier est un prestataire de services financiers qui agit en tant qu’intermédiaire via une application permettant d’acheter, de vendre et de conserver sur sa plateforme des titres financiers.

Il est recommandé de choisir un courtier en ligne plutôt que de passer par des banques traditionnelles. Ces dernières affichent une offre plutôt restreinte, avec des frais élevés, quand les courtiers en ligne possèdent un catalogue de titres financiers plus fourni, avec de meilleurs tarifs.

Les frais de courtage ne sont pas à prendre à la légère, car ils influenceront grandement la rentabilité sur le long terme.

« La règle n° 1 est de ne jamais perdre d’argent. La règle n° 2 est de ne jamais oublier la règle n° 1 »

Warren Buffet

#4 Investir en immobilier

L’immobilier locatif est un incontournable de l’investissement. Son principe est simple : acheter un bien avec un prêt bancaire, le rénover, puis le mettre en location pour percevoir des loyers. Ces derniers doivent être supérieurs à l’ensemble des charges (mensualités, charges de copropriété, travaux, impôts, vacances locatives…) pour dégager du cash-flow et considérer le bien comme rentable.

L’immobilier locatif comporte de nombreux avantages : plus-value et rendements potentiels importants, autofinancement par les banques, avantages fiscaux, biens tangibles et placement sûr.

En revanche, mener une opération immobilière A à Z et gérer la location demandent du temps, de l’énergie et se former dans divers domaines (juridique, recherche de financement, fiscalité, démarches administratives, mise en location, la négociation …)

À mon sens, l’immobilier est bien plus contraignant que le marché boursier ou crypto, notamment à cause de l’implication demandée. Ce type d’actif est toutefois incontournable pour construire un patrimoine pérenne.

Principe #1: se renseigner sur les lois locales et toujours se méfier de l’État

Tout comme les marchés financiers, le secteur de l’immobilier est également très régulé. Ces lois peuvent varier d’un pays ou d’une région à l’autre et avoir des répercussions sur la stratégie immobilière à mettre en place. Ainsi, l’investisseur doit absolument se renseigner sur les lois qui régissent le pays où il souhaite investir.

Il est par ailleurs important de toujours se méfier des aides et produits défiscalisant proposés par les divers gouvernements. Le but de ces incitations est généralement d’encourager la population à investir dans certains lieux/secteurs contre une réduction d’impôt. Malheureusement, de nombreux produits défiscalisant ajoutent de nouvelles contraintes aux projets locatifs et rognent sur la rentabilité.

Ainsi, il peut être pertinent pour les débutants de consulter des personnes expérimentées pour naviguer aux diverses complexités juridiques que représente la location d’un bien immobilier.

Principe #2: comprendre pourquoi l’immobilier augmente (presque) toujours sur le long-terme

Même si cette affirmation n’est pas vraie dans l’absolu, les prix de l’immobilier ont traditionnellement tendance à augmenter sur le long terme. La gentrification des villes, la croissance démographique, la demande croissante de logements dans le monde ou encore la création monétaire favorisent une tendance haussière.

Le marché du logement s’est toujours remis des différentes crises qui ont fait chuter les prix. Ceux qui ont conservé leurs investissements en des temps incertains, ont vu le prix de leur bien revenir à la normale quelques mois après. Ainsi, plus une propriété immobilière est conservée sur le long terme, plus son prix augmentera

Par ailleurs, la population mondiale devrait atteindre 8,5 milliards d’individus en 2030, puis passer à 9,7 milliards en 2050 et 10,4 milliards vers 2100. Les terrains sur terre étant limités, la demande devrait continuer à augmenter.

Principe #3: toujours chercher la rentabilité

Un projet d’immobilier locatif ne se gère pas de la même manière que l’achat d’une résidence principale. L’investisseur agit de manière rationnelle et évite toute décision basée sur un ressenti émotionnel. La rentabilité du projet doit toujours prévaloir sur l’aspect « coup de cœur » d’un bien.

La rentabilité locative (ou rendement locatif) est un indicateur clé de la performance d’un investissement immobilier. Il permet de déterminer le ratio entre la part des revenus locatifs annuels et le montant investi.

Il existe plusieurs types de rentabilité comme la rentabilité brute, nette et nette-nette, qui présentent des niveaux de précision différents, mais sont complémentaires pour définir le potentiel d’un bien immobilier.

La rentabilité brute donne un aperçu global de la rentabilité d’un bien. Il correspond au revenu locatif annuel, divisé par le prix d’achat (dont travaux et coût des notaires). Le tout étant ensuite multiplié par 100.

La rentabilité nette est similaire à la rentabilité brute, mais comptabilise davantage de frais de fonctionnement au niveau du dénominateur (charges locatives non récupérables, honoraires de gestion, intérêts d’emprunt…).

La rentabilité nette-nette est presque similaire à la rentabilité nette, mais considère l’impôt en plus. Elle est la plus précise de toutes.

La rentabilité peut être optimisée via de nombreux leviers comme un prix d’achat bas, une augmentation du loyer via une rénovation, une division du bien, une renégociation des taux, la possibilité de faire des locations courtes durées…

Lors de la recherche d’une propriété immobilière, l’investisseur doit toujours privilégier la rentabilité à une éventuelle plus-value lors de la revente. Un bon rendement locatif permet en effet de dégager des revenus rapidement, de s’affranchir des fluctuations de prix du marché et de diminuer les risques.

La plus-value est moins certaine et peu prendre du temps avant d’être considérée comme importante. Si un bénéfice survient lors de la revente, tant mieux pour l’investisseur, sinon tant pis, les loyers auront déjà bien rapporté.

Principe #4: une vraie bonne affaire se réalise lors de l’achat

Même si de nombreux facteurs permettent d’accroitre la rentabilité, le prix d’achat reste la première variable d’ajustement d’un projet locatif. Plus le prix d’achat est bas, plus il est facile de réaliser un bon rendement locatif ou une plus-value importante lors de la revente.

L’investisseur rentable a donc l’obligation de chercher des propriétés qui présentent un bon rapport qualité-prix et de négocier le prix d’achat le plus bas possible lors d’une vente immobilière.

Il est également intéressant de s’intéresser aux anomalies de marché pouvant conduire à une diminution conséquente du prix (mutation, succession, divorce…)

Principe #5: comprendre le financement par les banques

Avant de se lancer dans un projet immobilier, l’investisseur doit contacter son conseiller bancaire pour connaitre sa capacité d’emprunt et estimer la valeur des biens qu’il pourrait potentiellement acquérir.

Les banques exigent généralement quelques conditions avant d’autoriser un crédit comme un taux d’endettement en deçà d’une certaine limite, une gestion saine des finances ou encore une situation professionnelle stable. Plus les critères sont au vert, plus il sera possible d’emprunter.

L’immobilier locatif est le seul placement finançable par un emprunt. Les banques prêtent peu aux particuliers pour investir en Bourse ou acheter des cryptomonnaies.

Le crédit généré permet ainsi de garder ses liquidités et de profiter de l’effet de leviers. Ce dernier correspond à l’utilisation de la dette pour augmenter sa capacité d’investissement et ainsi démultiplier les profits.

En règle générale, le financement par la banque n’est pas l’étape la plus compliquée. Il est en effet plus difficile de trouver une bonne affaire qu’un emprunt.

Principe #6: bien choisir ses locataires

Bien choisir ses locataires est une étape capitale dans le succès d’un investissement immobilier. Une mauvaise décision est difficilement corrigeable et peut avoir des conséquences sérieuses sur la rentabilité du projet. Les procédures juridiques sont longues et coûteuses et atteignent rarement les résultats espérés.

Pour choisir son locataire parmi plusieurs candidatures, rien de plus naturel que d’exiger un minimum de garanties. Il est donc indispensable de demander au minimum un justificatif d’identité, de domicile, d’activité professionnelle, fiches de salaire… En louant son bien à un locataire solvable et convenable, les risques de contentieux sont considérablement diminués.

Les règles de locations peuvent varier en fonction de la législation locale et de la politique de location. Il est recommandé de se renseigner sur les lois et les règles en vigueur avant de choisir un locataire.

Principe #7: mettre en place un matelas de sécurité pour chaque bien immobilier

L’avenir est incertain et le moindre imprévu peut coûter cher. L’investisseur immobilier se doit d’avoir un des fonds de côté pour faire face aux dépenses non anticipées.

Par manque de trésorerie, il se peut que les créances ne soient pas honorées (dettes, fournisseurs) ou que des charges de copropriétés ne soient pas réglées. Un découvert bancaire risque également compromettre une future demande de financement immobilier auprès des établissements bancaires.

Un matelas de trésorerie solide et prévoyant comprend une réserve d’un montant de 3 à 6 mois de loyers. Il est judicieux de maintenir un bon équilibre entre les investissements et les économies pour éviter de se retrouver dans une situation de réserve monétaire insuffisante.

Principe #8: regarder les alternatives à l’investissement locatif

L’investissement locatif n’est pas la seule manière de générer des revenus via l’immobilier. Il existe des nombreuses alternatives comme les SCPIs (pierre-papier) ou encore le crowdfunding.

Une SCPI (société civile de placement immobilier) est une société de gestion qui collecte des fonds auprès de particuliers afin d’acheter divers biens et les mettre en location. Le Parc immobilier est divisé sous forme de parts qu’il est possible d’acheter pour recevoir une proportion des loyers.

Le crowdfunding immobilier consiste à réaliser une levée de fonds auprès d’investisseurs particuliers pour financer un projet immobilier. L’argent récolté est immobilisé durant toute la durée du projet (entre 12 et 36 mois), puis reversé aux financeurs avec les intérêts (rendement >7%).

Les SCPI et le crowdfunding immobilier représentent des alternatives intéressantes pour les investisseurs cherchant à investir dans l’immobilier locatif sans avoir à gérer les aspects techniques, juridiques et financiers liés à la propriété.

Cependant, leurs rendements restent largement inférieurs à l’immobilier locatif, et sont rarement finançables par les banques

#5 investir dans les cryptomonnaies

Une cryptomonnaie est une devise numérique décentralisée, qui utilise des algorithmes cryptographiques et un protocole nommé blockchain pour assurer la fiabilité et la traçabilité des transactions.

La blockchain correspond une base de données décentralisée. Elle permet de stocker et de transmettre des informations, de manière transparente, sécurisé, et sans aucun organe central de contrôle.

Elle peut être comparée à un registre (ou livre de comptes) répertoriant automatiquement l’ensemble des transactions réalisées depuis sa création. Ces informations sont ouvertes au public et facilement consultables.

Le Bitcoin fut la première cryptomonnaie et reste la plus populaire à ce jour. Il a été inventé en 2008 pour permettre de réaliser des transactions financières directement de personne à personne sans intermédiaire, s’affranchissant ainsi de toute institution (banque, gouvernement, autorité centrale).

Le Bitcoin est aujourd’hui considéré comme une monnaie totalement décentralisée. Son prix est défini en fonction de l’offre et la demande.

En raison de leur émergence et de leur forte volatilité, les cryptomonnaies sont généralement considérées plus à risque que les investissements en Bourse ou les placements immobiliers. Les divers scandales et l’absence de réglementation démontrent que le secteur n’est pas encore mature, et qu’il est possible de perdre gros.

Les cryptoactifs présentent néanmoins de nombreux avantages comme un potentiel de gains élevés, la possibilité de diversifier ses devises, des transactions hautement sécurisées, une facilité d’accès et des produits d’investissement avec des rentabilités importantes.

De nombreux projets sont innovants, répondent à un besoin et ont de bonnes années devant eux. Il est tout à fait pertinent d’y placer un peu d’argent, à condition que des recherches approfondies soient effectuées en amont.

Cette partie contient 6 principes à suivre pour définir une bonne stratégie avant de se lancer dans les cryptomonnaies.

Principe #1: privilégier les capitalisations importantes

La capitalisation totale (ou Market Cap) correspond à la valeur totale d’une cryptomonnaie et se calcule en multipliant le nombre total de cryptomonnaies par son prix. Le classement des cryptomonnaies par capitalisation en temps réel est visible sur le site CoinMarketCap.

Plus la capitalisation totale est élevée, plus la cryptomonnaie est considérée comme fiable car cela signifie que davantage de personnes et de fonds ont investi dans celle-ci.

Les cryptomonnaies avec une faible capitalisation sont généralement jeunes, présentent un faible taux d’adoption, ainsi qu’une forte probabilité de disparaître dans les prochaines années.

À mon sens, l’acheteur débutant devrait privilégier l’achat du Bitcoin et de l’Ethereum afin de faire ses gammes et de limiter les risques avec des cryptomonnaies bien établies. Avec l’expérience, il pourra ensuite s’attaquer à d’autres cryptomonnaies, en privilégiant toujours les fortes capitalisations.

Principe #2: favoriser un investissement long terme

« Notre période de détention préférée est l’éternité »

Warren Buffet

Tout comme la Bourse, l’individu sage privilégiera l’investissement long terme au trading court terme.

L’approche court terme (également appelée trading) consiste à acheter et à revendre des cryptomonnaies sur une courte période afin de réaliser des plus-values.

Elle nécessite du temps, de l’expérience, une connaissance approfondie des marchés financiers, ainsi que de maîtriser l’analyse graphique pour tenter d’anticiper les futures variations du marché. Même si cette approche peut se révéler lucrative, elle demeure risquée, stressante et demande du temps.

De son côté, la stratégie long terme (ou holding) consiste à conserver des cryptomonnaies sur plusieurs années dans le but de récolter une plus-value plus conséquente. Cette méthode permet de s’affranchir des effets d’annonce, de la fluctuation des prix sur le court terme, ce qui limite le risque et le stress.

Elle ne demande par ailleurs que très peu de temps de gestion. Il faudra toutefois s’armer de patience pour en voir les fruits.

Principe #3: bien étudier les projets avant d’investir

Avant d’investir dans n’importe quel actif financier, il est nécessaire de regarder ses fondamentaux et son marché, afin d’évaluer sa valeur réelle et son potentiel de croissance à long terme. Les cryptomonnaies ne dérogent pas à la règle.

Le secteur de la blockchain n’étant pas encore mature, la majorité des cryptomonnaies actuelles disparaitront dans les prochaines années. L’investisseur doit s’assurer de sélectionner les bons projets et éviter les arnaques ou les devises sans valeur, ni utilité.

Même s’il est impossible de dire si une cryptomonnaie gagnera de la valeur dans le futur, les multiples ressources disponibles en ligne suffisent à se renseigner sur le sérieux d’un projet ou non. Les questions énumérées ci-dessous peuvent servir de base à l’investisseur pour séparer le bon grain de l’ivraie.

- L’équipe derrière le projet est-elle expérimentée ?

- Le produit promis est-il déjà en place ?

- La cryptomonnaie a-t-elle une utilité avérée ?

- La problématique et la solution sont-elles claires ?

- Existe-t-il des partenariats tangibles ?

- Le projet a-t-il déjà une base d’utilisateurs solide ?

Principe #4: sécuriser ses cryptomonnaies

Si la blockchain a la réputation d’être une technologie difficilement piratable, les plateformes et les diverses applications cryptos de l’écosystème le sont beaucoup moins. Si quelqu’un obtient les clés privées du portefeuille, il peut accéder aux fonds et les dépenser.

Ainsi, il est important de protéger son portefeuille en utilisant des moyens de sécurité robustes (ledger, double authentification, plateformes fiables…), d’autant plus que les cryptomonnaies ne peuvent être remboursées en cas de perte ou de vol. Par ailleurs, pour davantage de sécurité et éviter la disparition totale de son portefeuille, il est recommandé de stocker ses cryptomonnaies à divers endroits.

Principe #5 : bien choisir les plateformes de cryptomonnaies

Les plateformes de cryptomonnaies (ou exchange) permettent aux particuliers d’acheter et vendre des cryptomonnaies contre de la monnaie FIAT (euro, dollar, CHF…) ou d’autres cryptomonnaies. Leur fonctionnement est similaire à un courtier en Bourse.

Pour bien sélectionner les plateformes, il est important d’examiner plusieurs facteurs tels que la liste des cryptomonnaies prises en charge, les frais, les méthodes de paiement, la sécurité, la conformité à la réglementation, la taille de la plateforme…

De même, il peut être pertinent de lire les avis, les commentaires d’utilisateurs et les études comparatives pour se faire une idée des différentes options.

Les grosses plateformes proposent également des services supplémentaires comme la possibilité de faire fructifier ses cryptomonnaies ou d’obtenir une carte bancaire. Stocker ses cryptomonnaies sur ce type de plateforme n’a de sens que si des produits rémunérateurs sont utilisés.

Si l’objectif est uniquement de les conserver et d’attendre qu’elles prennent de la valeur, il vaut mieux les détenir dans un « cold wallet » pour davantage de sécurité.

Principe #6 : faire fructifier ses cryptomonnaies

Plutôt que de laisser dormir ses cryptomonnaies dans son portefeuille, il est possible de les « placer » afin de récolter des intérêts sous forme de cryptomonnaie. Les techniques rémunératrices les plus répandues à ce jour sont le staking et les prêts de cryptomonnaies.

- Le stacking consiste à confier ses cryptomonnaies à un protocole pour recevoir des intérêts en échange de sa participation au fonctionnement de la blockchain.

- Le prêt de cryptomonnaies qui consiste à prêter des cryptomonnaies à d’autres utilisateurs pour recevoir des intérêts en échange.

Ainsi, en plus de gagner de l’argent via l’augmentation du prix d’une cryptomonnaie sur le long terme, il devient possible d’accroître davantage ses gains en augmentant le nombre d’unités dans son portefeuille et de profiter des intérêts composés.

#6 Conclusion

En conclusion, une bonne gestion financière offre de nombreux bienfaits et de possibilités. Il existe une multitude d’investissements, chacun avec ses propres avantages et inconvénients. La peur de l’échec et le manque de connaissances ne doivent pas être des freins. S’éduquer financièrement est finalement assez simple, le plus difficile étant de se lancer.

Ce blog a pour objectif de vous aider à améliorer vos finances personnelles à travers des principes bibliques et des enseignements financiers.

En vous inscrivant à la newsletter, vous recevrez les nouveaux articles ainsi que du contenu exclusif sur votre boite mail !

3 commentaires

Aimé Trésor NDAYONGEJE · 15/02/2023 at 10:37 am

Merci beaucoup pour l’article. Je suis étudiant et je commence à m’intéresser à l’investissement pour augmenter les revenus. Les articles comme ceux-ci sont bénéfiques car ils nous donnent envie de continuer à creuser le sujet et ainsi commencer à investir. Que le Seigneur vous bénisse !

Véronique · 08/04/2023 at 10:08 pm

Merci pour cet article très complet. Quels livres ou autres outils recommandez-vous pour l’éducation financière (investir en Bourse) ? Quels livres à offrir à un jeune en ce sens (investir en Bourse) ?

Avril · 29/04/2023 at 12:11 pm

Je vous remercie pour cet article que j’ai lu avec empressement. Je l’ai trouvé d’une grande qualité.